อัตราภาษีเงินได้บุคคลธรรมดา คือ อัตราการเสียภาษีที่ใช้ในการคำนวณภาษีด้วยการนำอัตราภาษีเงินได้บุคคลธรรมดาไปคูณกับเงินได้สุทธิของผู้เสียภาษี โดยอัตราภาษีเงินได้บุคคลธรรมดาเป็นอัตราภาษีแบบก้าวหน้าหรืออัตราแบบขั้นบันไดที่ยิ่งผู้เสียภาษีมีเงินได้สูงอัตราภาษีเงินได้บุคคลธรรมดาก็จะยิ่งสูงขึ้นตาม

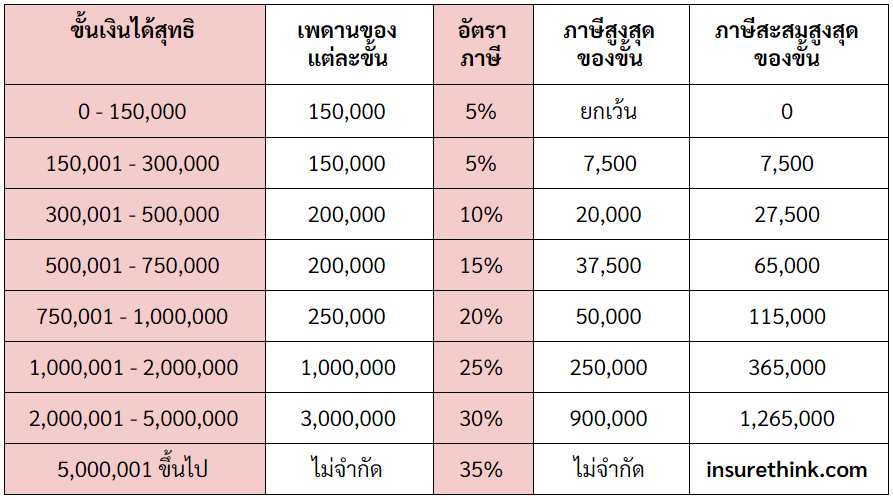

อัตราภาษีเงินได้บุคคลธรรมดาของประเทศไทย อยู่ระหว่าง 5% – 35% โดยแบ่งเป็น 8 ขั้นตามระดับเงินได้สุทธิตั้งแต่ 150,000 บาทถึง 5,000,000 บาท (ขั้นแรกมีอัตราภาษี 5% แต่ได้รับการยกเว้นภาษี) ซึ่งการคำนวณภาษีด้วยอัตราภาษีเงินได้บุคคลธรรมดาในลักษณะนี้เรียกว่า “วิธีเงินได้สุทธิ”

นอกจากนี้ การคำนวณภาษีเงินได้บุคคลธรรมดาสำหรับผู้ที่มีเงินได้ที่ไม่ใช่เงินได้พึงประเมินประเภทที่ 1 มากกว่า 1 ล้านบาทต่อปี ยังต้องนำเงินได้พึงประเมินที่ไม่ใช่ประเภทที่ 1 เหล่านั้นไปคูณกับ 0.5% แล้วเปรียบเทียบค่าที่ได้กับการคำนวณภาษีด้วยวิธีเงินได้สุทธิ แล้วจ่ายภาษีตามวิธีที่คำนวณได้มากกว่า

อัตราภาษีเงินได้บุคคลธรรมดา

อัตราภาษีเงินได้บุคคลธรรมดาของไทยจะใช้อัตราภาษีขั้นบันไดหรืออัตราภาษีก้าวหน้า ที่จะแบ่งเงินได้สุทธิของผู้เสียภาษีออกเป็น 8 ขั้นเงินได้ โดยในแต่ละขั้นเงินได้จะมีอัตราภาษีเงินได้ที่แตกต่างกัน ดังนี้

อัตราภาษีเงินได้บุคคลธรรมดาจากตารางภาษีเงินได้บุคคลธรรมดาจะนำมาใช้คำนวณภาษีได้โดยการแบ่งเงินได้ของผู้เสียภาษีออกเป็นก้อนตามขั้นเงินได้สุทธิแต่ละขั้น จากนั้นนำเงินแต่ละก้อนคูณกับอัตราภาษีเงินได้บุคคลธรรมดาของแต่ละขั้น และนำภาษีที่ได้จากการคำนวณทุกขั้นมารวมกันเป็นภาษีที่ต้องจ่าย

ตัวอย่างเช่น ถ้ามีเงินได้สุทธิตลอดทั้งปี 326,000 บาท การคำนวณภาษีด้วยอัตราภาษีเงินได้บุคคลธรรมดาจะสามารถคำนวณได้โดยแบ่งเงิน 326,000 บาทออกตามขั้นภาษี ซึ่งจะแบ่งได้ 3 ขั้น ดังนี้

- ตั้งแต่ 1 บาทถึง 150,000 บาท ได้รับการยกเว้นภาษี (0 บาท)

- ตั้งแต่ 150,001 บาทถึง 300,000 บาท อัตราภาษี 5% (150,000 x 5% = 7,500 บาท)

- ตั้งแต่ 300,001 บาทถึง 326,000 บาท อัตราภาษี 10% ( 26,000 x 10% = 2,600 บาท)

ดังนั้น เมื่อคำนวณภาษีตามตารางอัตราภาษีเงินได้บุคคลธรรมดา ภาษีที่ต้องจ่ายสำหรับผู้ที่มีเงินได้สุทธิตลอดทั้งปี 326,000 บาท จะเท่ากับ 0 + 7,500 + 2,600 = 10,100 บาท

อย่างไรก็ตาม สิ่งที่หลายคนเข้าใจผิดเกี่ยวกับอัตราภาษีเงินได้บุคคลธรรมดา คือ การเข้าใจผิดว่ามีเงินได้สุทธิเท่าไหร่แล้วคูณกับอัตราภาษีทันที เช่น มีเงินได้สุทธิ 326,000 บาท แล้วคำนวณภาษีโดยนำ 326,000 คูณกับ 10% เพราะอยู่ในขั้นเงินได้ 3 แสนถึง 5 แสน ซึ่งวิธีนี้เป็นวิธีที่ผิด!

ประมาณการภาษีจากอัตราภาษีบุคคลธรรมดา

จากตารางอัตราภาษีเงินได้บุคคลธรรมดา ทำให้ในเบื้องต้นผู้มีเงินได้สามารถประมาณการภาษีที่ต้องจ่ายตามเงินได้สุทธิของผู้เสียภาษี โดยเทียบกับแต่ละช่วงของขั้นบันไดภาษีได้ ดังนี้

- เงินได้สุทธิไม่เกิน 150,000 บาท ได้รับการยกเว้นภาษีเงินได้บุคคลธรรมดา (แต่ยังต้องยื่นภาษี)

- เงินได้สุทธิ 150,001 – 300,000 บาท เสียภาษีสูงสุดไม่เกิน 7,500 บาท

- เงินได้สุทธิ 300,001 – 500,000 บาท เสียภาษีตั้งแต่ 7,500 – 27,500 บาท

- เงินได้สุทธิ 500,001 – 750,000 บาท เสียภาษีตั้งแต่ 27,500 – 65,000 บาท

- เงินได้สุทธิ 750,001 – 1,000,000 บาท เสียภาษีตั้งแต่ 65,000 – 115,000 บาท

- เงินได้สุทธิ 1,000,001 – 2,000,000 บาท เสียภาษีตั้งแต่ 115,000 – 365,000 บาท

- เงินได้สุทธิ 2,000,001 – 5,000,000 บาท เสียภาษีตั้งแต่ 365,000 – 1,265,000 บาท

- เงินได้สุทธิ 5,000,001 บาทขึ้นไป เสียภาษีมากกว่า 1,265,000 บาท (ขึ้นอยู่กับเงินได้สุทธิว่ามากเท่าไหร่)

อย่างไรก็ตาม สำหรับผู้ที่มีเงินได้ที่ไม่ใช่เงินได้พึงประเมินประเภทที่ 1 มากกว่า 1 ล้านบาทต่อปี จะต้องนำเงินได้พึงประเมิณจำนวนดังกล่าวคูณกับ 0.5% แล้วเปรียบเทียบกับภาษีที่ได้จากการคำนวณภาษีด้วยวิธีเงินได้สุทธิ โดยจะต้องจ่ายภาษีตามวิธีที่คำนวณได้มากกว่า

สำหรับอัตราภาษีเงินได้บุคคลธรรมดาในขั้นเงินได้สุทธิแรก (เงินได้สุทธิตั้งแต่ 0 – 150,000 บาท) มีอัตราภาษีอยู่ที่ 5% แต่ได้รับการยกเว้นภาษีตามมาตรา 4 แห่งพระราชกฤษฎีกาฯ (ฉบับที่ 470) พ.ศ. 2551 สำหรับเงินได้สุทธิที่เกิดขึ้นตั้งแต่ปี พ.ศ.2551 เป็นต้นไป

การที่คำนวณภาษีแล้วมีเงินได้สุทธิตั้งแต่ 0 – 150,000 บาท แม้ว่าจะไม่ต้องเสียภาษีเงินได้บุคคลธรรมดา แต่ยังคงมีหน้าที่จะต้องยื่นภาษีเงินได้บุคคลธรรมดา