ภาษีขั้นบันได คือ การคำนวณภาษีที่จะแบ่งเงินได้สุทธิที่นำมาคำนวณภาษีออกเป็นขั้น ซึ่งในแต่ละขั้นจะใช้อัตราภาษีที่แตกต่างกันและนำภาษีที่คำนวณได้จากแต่ละขั้นมารวมกันเป็นภาษีที่ต้องจ่าย โดยขั้นบันไดภาษีของการคำนวณภาษีวิธีขั้นบันไดจะทำให้ผู้เสียภาษียิ่งมีเงินได้สุทธิสูงอัตราภาษีก็จะสูงขึ้นตาม

ปัจจุบันภาษีเงินได้บุคคลธรรมดาของประเทศไทย ใช้การคำนวณภาษีด้วยวิธีขั้นบันได โดยแบ่งขั้นบันไดภาษีของภาษีขั้นบันไดออกเป็น 8 ขั้น ตั้งแต่ 0% – 35% โดยมีฐานภาษีตั้งแต่ 150,000 บาทจนถึง 5,000,000 บาทขึ้นไป

อย่างไรก็ตาม สิ่งที่ผู้มีเงินได้หลายคนเข้าใจผิดเกี่ยวกับภาษีขั้นบันไดคือการเข้าใจผิดว่ามีรายได้หรือเงินได้สุทธิเท่าไหร่แล้วจะนำจำนวนดังกล่าวเป็นคูณกับอัตราภาษี เช่น มีเงินได้สุทธิ 3 ล้านบาทแล้วนำไปคำนวณภาษีโดยการนำ 3 ล้านไปคูณ 30% ตามขั้นบันไดภาษี ซึ่งวิธีนี้เป็นวิธีที่ผิด!

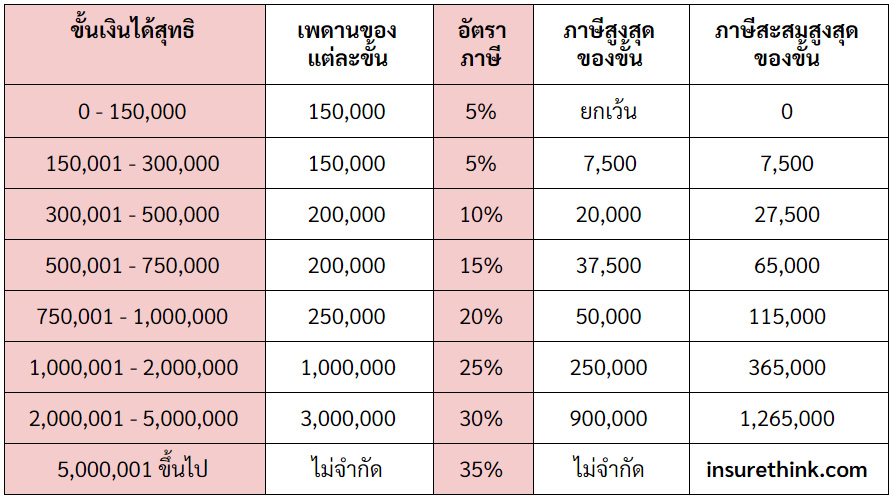

อัตราภาษีขั้นบันได

อัตราภาษีขั้นบันไดหรือขั้นบันไดภาษีของภาษีเงินได้บุคคลธรรมดาของไทยในปัจจุบันจะแบ่งออกเป็น 8 ขั้นตามระดับเงินได้สุทธิของผู้เสียภาษีเงินได้บุคคลธรรมดา (รายได้หลังหักค่าใช้จ่ายและค่าลดหย่อนภาษี) ดังนี้

ในเบื้องต้นสามารถประมาณภาษีที่ต้องจ่ายสำหรับผู้มีเงินได้ในแต่ละช่วงของภาษีขั้นบันได ได้ดังนี้

- ในกรณีที่มีเงินได้สุทธิไม่เกิน 150,000 บาท คุณจะไม่ต้องเสียภาษี

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 150,001 – 300,000 บาท คุณจะเสียภาษีสูงสุดไม่เกิน 7,500 บาท

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 300,001 – 500,000 บาท คุณจะเสียภาษีตั้งแต่ 7,500 – 27,500 บาท

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 500,001 – 750,000 บาท คุณจะเสียภาษีตั้งแต่ 27,500 – 65,000 บาท

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 750,001 – 1,000,000 บาท คุณจะเสียภาษีตั้งแต่ 65,000 – 115,000 บาท

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 1,000,001 – 2,000,000 บาท คุณจะเสียภาษีตั้งแต่ 115,000 – 365,000 บาท

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 2,000,001 – 5,000,000 บาท คุณจะเสียภาษีตั้งแต่ 365,000 – 1,265,000 บาท

- ในกรณีที่มีเงินได้สุทธิตั้งแต่ 5,000,001 บาทขึ้นไป คุณจะเสียภาษีตั้งแต่ 1,265,000 บาทขึ้นไป (ขึ้นอยู่กับว่าเงินได้สุทธิสูงเท่าไหร่)

วิธีคำนวณภาษีขั้นบันได

Time needed: 5 minutes

วิธีคำนวณภาษีขั้นบันได สำหรับภาษีเงินได้บุคคลธรรมดาสามารถสรุปขั้นตอนได้เป็น 3 ขั้นตอน ดังนี้

- แบ่งเงินได้สุทธิออกเป็นขั้น

ขั้นแรกแบ่งเงินได้ออกเป็นขั้น ตามขั้นเงินได้สุทธิตามตารางอัตราภาษีขั้นบันได (ในตารางด้านบน)

- คูณเงินได้สุทธิของแต่ละขั้นกับอัตราภาษีของแต่ละขั้นบันได

นำเงินได้แต่ละขั้นบันได (ที่ได้แบ่งเอาไว้) คูณกับอัตราภาษีของแต่ละขั้นบันได จะได้เป็นภาษีที่ต้องจ่ายของแต่ละขั้น

- รวมภาษีจากแต่ละขั้น

นำภาษีของแต่ละขั้นที่คำนวณได้มารวมกัน จะได้เป็นภาษีที่ต้องจ่าย

ตัวอย่างการคำนวณภาษีขั้นบันได

ตัวอย่างเช่น สมมติว่าหลังจากหักค่าใช้จ่ายและค่าลดหย่อนภาษีพบว่าคุณมีเงินได้สุทธิทั้งปี 560,000 บาท ที่ต้องนำไปคำนวณภาษีบันไดเพื่อหาภาษีที่ต้องจ่าย

เมื่อเทียบเงินได้สุทธิจากตัวอย่างกับตารางอัตราภาษีขั้นบันไดจะเห็นว่าเงินได้ 560,000 บาท อยู่ในขั้นบันไดภาษีขั้นที่ 1 ถึงขั้นที่ 4

- ขั้นที่ 1 ตั้งแต่ 1 บาทแรก ถึง 150,000 บาท (ได้รับการยกเว้นภาษี)

- ขั้นที่ 2 ตั้งแต่ 150,001 บาท ถึง 300,000 บาท (อัตราภาษี 5%)

- ขั้นที่ 3 ตั้งแต่ 300,001 บาท ถึง 500,000 บาท (อัตราภาษี 10%)

- ขั้นที่ 4 ตั้งแต่ 500,001 บาท ถึง 560,000 บาท (อัตราภาษี 15%)

เมื่อคำนวณภาษีด้วยวิธีขั้นบันได จะสามารถคำนวณภาษีของเงินได้สุทธิ 560,000 บาทออกมาได้ดังนี้

- ขั้นที่ 1 ได้รับการยกเว้นภาษี = 0 บาท

- ขั้นที่ 2 มีเงินได้ในขั้นนี้ 150,000 บาท x 5% = 7,500 บาท

- ขั้นที่ 3 มีเงินได้ในขั้นนี้ 200,000 บาท x 10% = 20,000 บาท

- ขั้นที่ 4 มีเงินได้ในขั้นนี้ 60,000 บาท x 15% = 9,000 บาท

ดังนั้น ภาษีที่ต้องจ่ายเมื่อคำนวณภาษีขั้นบันไดของผู้ที่มีเงินได้สุทธิ 560,000 บาท จะเท่ากับ 0 + 7,500 + 20,000 + 9,000 = 36,500 บาท